L’accord sur le contrôle des bonus conclu par les grands établissements bancaires, la Direction du Trésor, l’Autorité des Marchés Financiers (AMF) et la Commission Bancaire est présenté comme une nouvelle mesure.

L’accord sur le contrôle des bonus conclu par les grands établissements bancaires, la Direction du Trésor, l’Autorité des Marchés Financiers (AMF) et la Commission Bancaire est présenté comme une nouvelle mesure.

Et pourtant, rien n’est nouveau dans cette manière de traiter les fameux bonus dont la plupart des médias parlent sans connaître la façon dont ils sont déjà attribués :

1/ L’accord prévoit de différer une part « significative » des primes dans le temps afin de « prendre en compte les résultats complets des opérations, souvent connus seulement après plusieurs années ».

Les bonus « différés » (payables sur 3-5 ans après l’année de référence) sont pratiqués par plusieurs institutions financières. Les anglo-saxons, comme d’habitude, étaient les premiers à appliquer ce principe. Les français le font depuis déjà quelques années.

2/ L’accord prévoit de verser une part de la prime en titres ou en options sur titres afin que les bonus soient fonction du cours de Bourse de l’entreprise et de l’intérêt des actionnaires.

Cette pratique s’appelle « Stock options » et est en vigueur depuis des années à travers le système financier mondial.

3/ Sur le plan de la gouvernance, il est prévu que le conseil d’administration des établissements se prononcent sur la politique de rémunération et soit informé de leur déclinaison au niveau individuel « au-delà d’un certain seuil ».

Cela se fait également dans toutes les banques « au-delà d’un certain seuil ». La nouveauté serait de justement fixer ce seuil, ce qui pourrait entraîner, sur le même principe, la fixation par la loi d’autres seuils de rémunération PAR l’état dans des sociétés PRIVEES.. Un pas vers le communisme ?

Par ailleurs, les banques (au moins dignes de ce nom ;-)) fonctionnaient déjà avec le principe soit disant nouveau : La part variable de la rémunération, bien séparée de la part fixe, ne pourra être versée qu’en fonction « des gains réels (dégagés) pour l’entreprise en tenant compte des intérêts des clients ». Cette question simple reste sans réponse : comment est-il possible de mesurer ces éléments de rémunération ?

Pour finir, une fois de plus les médias généralisent les concernés sous le terme « Traders », devenu à force le nouveau gros mot du dictionnaire français 2009 ;-)).

Il ne faut pas oublier que cet accord s’appliquera à tout ce monde magnifique de la finance « bonusable » : professionnels (front office, fonctions support, contrôle) de l’ensemble des activités de marché et de la banque d’investissement et de financement, quelle que soit la forme juridique des entreprises – banque, assurance, entreprise d’investissement, société de gestion, etc.

Ne parlons même pas du LIEU d’application de cette « nouvelle » idée. La plupart des banques dites « françaises » ont des bureaux à Londres, NY ou Hong-Kong où sont basés les fameux « traders » qui s’occupent des clients FRANCAIS, du moins quand ceux-ci ont suffisamment de volume d’affaires avec leurs clients pour justement être potentiellement récompensables par de gros bonus.

Le système actuel est logique et en accord avec le système capitaliste qui règne sur le monde occidental. Changeons le si nécessaire mais ne faisons pas semblant de changer.

Risque majeur lié aux produits financiers structurés – le risque de défaillance de l’émetteur (default risk) – a été amèrement ressenti l’an dernier par les détenteurs de produits émis par Lehman Brothers.

Risque majeur lié aux produits financiers structurés – le risque de défaillance de l’émetteur (default risk) – a été amèrement ressenti l’an dernier par les détenteurs de produits émis par Lehman Brothers. Les événements catastrophiques dans le secteur financier soulignent l’importance capitale de la gestion des risques.

Les événements catastrophiques dans le secteur financier soulignent l’importance capitale de la gestion des risques.

Après le système de notation par des agences S&P, Moody’s et Fitch, voilà un nouvel indicateur de mesure du risque inventé par JLT Business & Risk Consulting, la structure de conseil en gestion des risques et gouvernance d’entreprise du groupe britannique Jardine Lloyd Thompson. L’indicateur de mesure du risque en entreprise se nomme Phantom Risk Index. Basé sur une analyse locale et approfondie des risques de l’entreprise, cet indice mesure le niveau de risque annuel en pourcentage du chiffre d’affaires, du résultat net ou de tout autre indicateur financier. Il permet aux entreprises de disposer d’un indicateur Rentabilité/Risque et de mesurer la durabilité de la création de valeur.

Après le système de notation par des agences S&P, Moody’s et Fitch, voilà un nouvel indicateur de mesure du risque inventé par JLT Business & Risk Consulting, la structure de conseil en gestion des risques et gouvernance d’entreprise du groupe britannique Jardine Lloyd Thompson. L’indicateur de mesure du risque en entreprise se nomme Phantom Risk Index. Basé sur une analyse locale et approfondie des risques de l’entreprise, cet indice mesure le niveau de risque annuel en pourcentage du chiffre d’affaires, du résultat net ou de tout autre indicateur financier. Il permet aux entreprises de disposer d’un indicateur Rentabilité/Risque et de mesurer la durabilité de la création de valeur. Les Credit Default Swaps (CDS) ont été identifiés dans les médias et par différents commentateurs comme une source de risque systémique pour les institutions qui les utilisent, et comme la cause sous-jacente des sauvetages de Bear Stearns et AIG.

Les Credit Default Swaps (CDS) ont été identifiés dans les médias et par différents commentateurs comme une source de risque systémique pour les institutions qui les utilisent, et comme la cause sous-jacente des sauvetages de Bear Stearns et AIG. L’accord sur le contrôle des bonus conclu par les grands établissements bancaires, la Direction du Trésor, l’Autorité des Marchés Financiers (AMF) et la Commission Bancaire est présenté comme une nouvelle mesure.

L’accord sur le contrôle des bonus conclu par les grands établissements bancaires, la Direction du Trésor, l’Autorité des Marchés Financiers (AMF) et la Commission Bancaire est présenté comme une nouvelle mesure. Les marchés actions sont dans les chaussettes, comme la plupart des autres marchés d’actifs risqués.

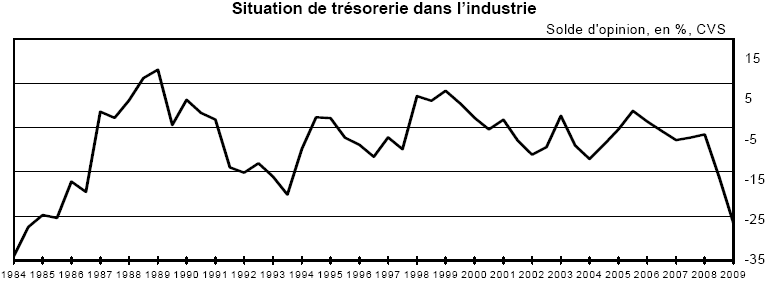

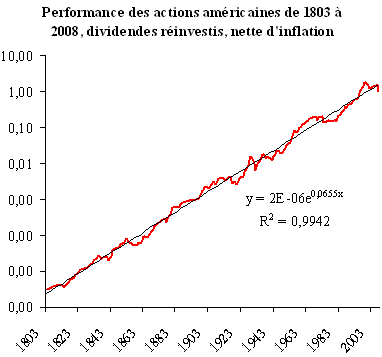

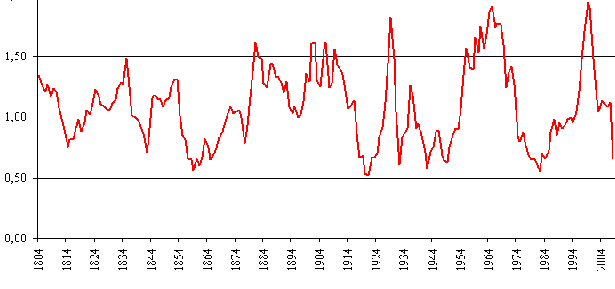

Les marchés actions sont dans les chaussettes, comme la plupart des autres marchés d’actifs risqués.

Les marchés de taux : avec des taux directeurs américains compris entre 0 et 0,25%, leur plus bas niveau historique, la Banque centrale américaine ne dispose plus de marges de manœuvre. De son côté la BCE, qui a réduit ses taux directeurs à 2,5%, devrait poursuivre sa politique d’assouplissement monétaire mais à un rythme plus modéré que ces derniers mois. En 2009, les taux à long terme devraient pâtir de la détérioration des finances publiques engendrée par la concrétisation des nombreux plans de relance budgétaire.

Les marchés de taux : avec des taux directeurs américains compris entre 0 et 0,25%, leur plus bas niveau historique, la Banque centrale américaine ne dispose plus de marges de manœuvre. De son côté la BCE, qui a réduit ses taux directeurs à 2,5%, devrait poursuivre sa politique d’assouplissement monétaire mais à un rythme plus modéré que ces derniers mois. En 2009, les taux à long terme devraient pâtir de la détérioration des finances publiques engendrée par la concrétisation des nombreux plans de relance budgétaire. Sur les marchés actions, en dépit de niveaux de valorisation des sociétés devenus particulièrement attrayants, un rebond durable n’interviendra que lorsque la confiance des investisseurs sera restaurée. L’aversion au risque et à l’incertitude demeurera forte tant que les marchés n’auront pas une meilleure visibilité. La volatilité devrait rester élevée encore un certains temps.

Sur les marchés actions, en dépit de niveaux de valorisation des sociétés devenus particulièrement attrayants, un rebond durable n’interviendra que lorsque la confiance des investisseurs sera restaurée. L’aversion au risque et à l’incertitude demeurera forte tant que les marchés n’auront pas une meilleure visibilité. La volatilité devrait rester élevée encore un certains temps.