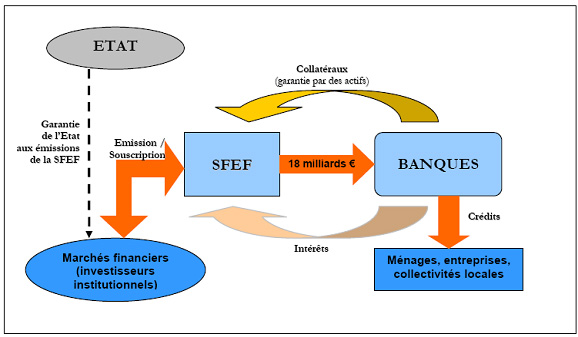

Forme de financement : crédit bancaire

Qui finance : les banques

L’entreprise peut utiliser qu’une partie du crédit négocié avec la banque (tirages sur une ligne bancaire) et paie les intérêts en fonction de cette utilisation. Actuellement les banques n’ont pas beaucoup d’appétit pour prendre des nouveaux risques ce qui explique le coût relativement cher des emprunts bancaires.

Forme de financement : émission obligataire

Qui finance : les investisseurs institutionnels (compagnies d’assurance, gérants d’actifs, banques) ou des particuliers en direct (cas rare car les dénomination des titres émis sont généralement élevées – à partir de 100 000 Euro).

Les émissions obligataires leur permettent de lever de la dette, à des conditions actuellement plus attrayantes que celles proposées par les banques. Les sociétés françaises ont levé près de 64 milliards USD de dette obligataire depuis le début de l’année, 2 fois plus que l’an dernier à la même période, selon Thomson Reuters.

Forme de financement : émission de dette convertible en actions

Qui finance : les investisseurs institutionnels (compagnies d’assurance, gérants d’actifs, banques)

Les émissions de dette convertible en actions sont moins chères à émettre que la dette obligataire. Les entreprises françaises en ont levé environ 4 milliards USD à ce jour (+ 180 %).

Forme de financement : émission d’actions

Qui finance : les investisseurs institutionnels (compagnies d’assurance, gérants d’actifs, banques) ou des particuliers en direct

Les émissions d’actions, solution de dernier recours parce que dilutive, coûtent actuellement très cher aux entreprises, mais elles leur permettent de se désendetter. Elles se sont élevées en France à 13,3 milliards USD (+ 3,4 %) à ce jour.

![]()

Les fonds souverains ou SWF (

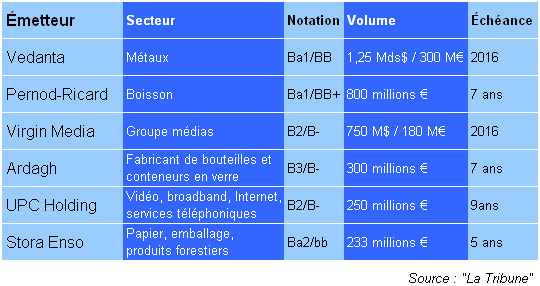

Les fonds souverains ou SWF ( Le marché obligataire s’est normalisé en 2009 et les titres à haut rendement ( high yield bonds) sont revenus au premier plan.

Le marché obligataire s’est normalisé en 2009 et les titres à haut rendement ( high yield bonds) sont revenus au premier plan.

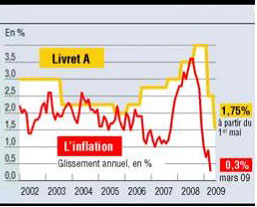

Le Livret A est un livret d’épargne défiscalisé. En mars 2009, l’encours du Livret A a augmenté de 1,5%, à 162,29 milliards d’euros. Il est plafonné à 15.300 euros, plus les intérêts. Les sommes placées sur le livret A sont garanties par l’État. À l’heure actuelle, toutes les banques peuvent le servir à ses clients.

Le Livret A est un livret d’épargne défiscalisé. En mars 2009, l’encours du Livret A a augmenté de 1,5%, à 162,29 milliards d’euros. Il est plafonné à 15.300 euros, plus les intérêts. Les sommes placées sur le livret A sont garanties par l’État. À l’heure actuelle, toutes les banques peuvent le servir à ses clients.