Risque majeur lié aux produits financiers structurés – le risque de défaillance de l’émetteur (default risk) – a été amèrement ressenti l’an dernier par les détenteurs de produits émis par Lehman Brothers.

Risque majeur lié aux produits financiers structurés – le risque de défaillance de l’émetteur (default risk) – a été amèrement ressenti l’an dernier par les détenteurs de produits émis par Lehman Brothers.

Au plan juridique, les produits structurés sont des obligations au porteur: l’investisseur en produits structurés est donc exposé au risque de défaillance lié à la solvabilité de l’émetteur.

L’Association Suisse des Produits Structurés a développé un service de garantie par nantissement permettant aux investisseurs de réduire considérablement le risque de défaillance de l’émetteur. Pour ce faire, des valeurs liquides devront être déposées par l’émetteur à titre de garanties auprès de la Bourse suisse SIX Swiss Exchange. Le calcul de la valeur de nantissement est établi pour chaque produit structuré pour toute la durée de vie de celui-ci. Les sûretés devront donc être fournies par l’émetteur dans une proportion correspondant à l’évolution des cours. Les émetteurs pourront ainsi être amenés à répondre à des appels de marges, autrement dit à déposer des liquidités ou des actifs additionnels. Et si un émetteur n’était plus en mesure de le faire, les actifs déjà déposés serviraient de nantissement en faveur des investisseurs concernés.

Les risques de marché liés aux produits structurés ne sont pas modifiés par la garantie et demeurent intégralement assumés par l’investisseur.

La possibilité de garantie par nantissement est exclusivement offerte pour les produits structurés cotés à la SIX Swiss Exchange et négociés sur Scoach.

Formations relatives :

CDS (Credit Default Swap) : outil de transfert et de gestion du risque de crédit

Gestion des risques financiers

Durée de la formation : 2 jours

Durée de la formation : 2 jours Durée de la formation : 1 jour

Durée de la formation : 1 jour Risque majeur lié aux produits financiers structurés – le risque de défaillance de l’émetteur (default risk) – a été amèrement ressenti l’an dernier par les détenteurs de produits émis par Lehman Brothers.

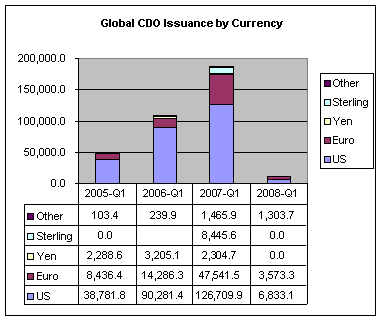

Risque majeur lié aux produits financiers structurés – le risque de défaillance de l’émetteur (default risk) – a été amèrement ressenti l’an dernier par les détenteurs de produits émis par Lehman Brothers. Durant l’été 2007, le problème des « subprimes » et des CDO a frappé la planète finance. Si depuis on a beaucoup parlé des « subprimes », le CDO (ou titrisation de créances) reste un produit mystérieux. Qu’est-ce que cachent ces trois lettres ?

Durant l’été 2007, le problème des « subprimes » et des CDO a frappé la planète finance. Si depuis on a beaucoup parlé des « subprimes », le CDO (ou titrisation de créances) reste un produit mystérieux. Qu’est-ce que cachent ces trois lettres ?

Les Credit Default Swaps (CDS) ont été identifiés dans les médias et par différents commentateurs comme une source de risque systémique pour les institutions qui les utilisent, et comme la cause sous-jacente des sauvetages de Bear Stearns et AIG.

Les Credit Default Swaps (CDS) ont été identifiés dans les médias et par différents commentateurs comme une source de risque systémique pour les institutions qui les utilisent, et comme la cause sous-jacente des sauvetages de Bear Stearns et AIG.

Durée de la formation : 2 jours

Durée de la formation : 2 jours