Quelles sont les tendances sur les marchés financiers et notamment sur le marché actions en juin 2015 ? Quels secteurs faut-il privilégier pour investir ?

Le PIB des Etats-Unis au 1er trimestre a été évalué en 2ème estimation à -0,7%, après une première estimation à +0,2%. La consommation des ménages aux Etats-Unis a quant à elle augmenté de 1,8% au 1er trimestre. Les exportations américaines ont baissé de 7,6% au 1er trimestre, alors que l’estimation initiale était de -7,2%. Les importations américaines ont enregistré une hausse de 5,6%. Le stock des entreprises américaines a finalement été estimé à 95 milliards de dollars au 1er trimestre, après une première estimation qui atteignait 110,3 milliards. Mais le ralentissement de l’économie américaine était attendu ( voir Le ralentissement de l’ économie américaine va-t-il durer ?) et n’a finalement eu que peu d’influence sur les marchés financiers. Malgré tout, certains économistes attendent toujours un rebond de la croissance américaine à 2 voire 3% dans les trimestres à venir.

Le PIB des Etats-Unis au 1er trimestre a été évalué en 2ème estimation à -0,7%, après une première estimation à +0,2%. La consommation des ménages aux Etats-Unis a quant à elle augmenté de 1,8% au 1er trimestre. Les exportations américaines ont baissé de 7,6% au 1er trimestre, alors que l’estimation initiale était de -7,2%. Les importations américaines ont enregistré une hausse de 5,6%. Le stock des entreprises américaines a finalement été estimé à 95 milliards de dollars au 1er trimestre, après une première estimation qui atteignait 110,3 milliards. Mais le ralentissement de l’économie américaine était attendu ( voir Le ralentissement de l’ économie américaine va-t-il durer ?) et n’a finalement eu que peu d’influence sur les marchés financiers. Malgré tout, certains économistes attendent toujours un rebond de la croissance américaine à 2 voire 3% dans les trimestres à venir.

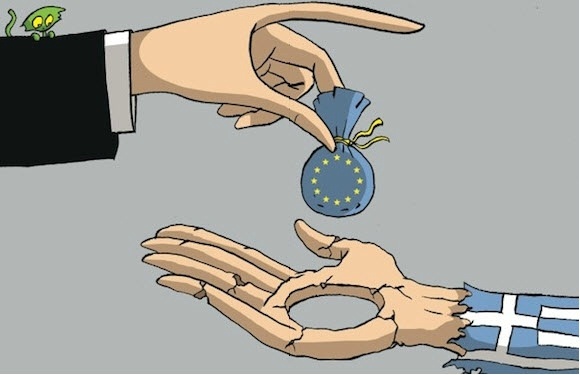

Concernant les marchés européens, le mois de mai a été en dents de scie, avec un point bas touché le 7 mai puis une remontée jusqu’à cette semaine. On a constaté des prises de bénéfices importantes sur les marchés européens, et notamment sur le marché français. Le mois de mai a également été marqué par la hausse des taux, par de la volatilité qui revient sur les marchés financiers, ainsi que par l’enlisement du dossier grec.

Pourquoi les banques centrales et les dirigeants européens n’arrivent-ils pas à prendre de décisions dans ce dossier ? Les banques ont-elles émis trop de CDS, qu’elles ne seraient pas capables d’assumer en cas de défaut de paiement de la Grèce ? La directrice du FMI Christine Lagarde a évoqué une possible sortie de la Grèce de la zone euro: « le résultat final, c’est que la sortie de la Grèce n’aura pas lieu. Cela n’exclut pas que puissent se produire plusieurs évènements qui ne seraient pas agréables ». Athènes doit rembourser en juin un total de 1,6 milliards d’euros au FMI, avec un versement le 5 juin ( voir Vers un défaut de paiement de la Grèce). Yanis Varoufakis, ministre grec des Finances, a déclaré jeudi 29 mai: » Aux termes de l’accord du 20 février entre Athènes et ses créanciers, le plan d’aide au pays s’est prolongé jusqu’au 30 juin, donc c’est d’ici cette date qu’il faut arriver à un accord ». Pourtant, les espoirs d’un accord entre la Grèce et ses créanciers ont été modérés par plusieurs responsables européens…

Malgré ce contexte tendu, l’environnement sur les marchés financiers européens reste très favorable, avec les taux qui restent bas malgré leur légère remontée ( voir La hausse des taux et l’ avenir de la dette grecque) et avec la banque centrale qui reste très accommodante en zone euro.

Comment positionner les portefeuilles ? Comment investir sur le marché actions ? Quelles sont les tendances sur les marchés actions européens ?

D’après Aymeric Diday, directeur de la gestion sous mandat chez SPGP, il faut profiter des périodes un peu volatiles, avant l’été, pour continuer à investir et augmenter ses parts d’actions dans les portefeuilles, notamment en actions européennes. La BCE est à la manoeuvre et est là pour assurer plus que nécessaire de liquidités sur les marchés financiers européens. Il faut également diminuer sa part d ‘obligataire pour investir sur les actions européennes.

Quels secteurs privilégier sur les marchés actions européens ?

Selon Aymeric Diday, il faut avant tout investir dans les secteurs porteurs sur 3 à 6 mois, voire dans les secteurs porteurs dans les années à venir et encore sous-valorisés, comme le secteur bancaire par exemple. Il faut également privilégier dans son portefeuille d’actions les secteurs liés a la croissance, comme l’automobile. L’action Renault a enregistré une hausse de 37,99% sur 1 an, pour atteindre 95,74 euros au 29 mai, alors que l’action Peugeot a enregistré une hausse de 86,41% sur 1 an, à 19,21 euros le 29 mai. L’action Valeo a quant à elle augmenté de 51,62% sur 1 an, à 148,10 euros au 29 mai. Dans tous les cas, laissez tomber le marché obligataire et privilégiez les marchés actions européens.

Un défaut de paiement de la Grèce coûtera donc la bagatelle de 68 milliards d’euros aux Français selon Philippe Waechter, soit entre 3000 et 4000 euros par foyer fiscal. Pour les Allemands, la facture d’un défaut de paiement grec sera de 85 milliards d’euros… ( voir Alexis Tsipras prépare la sortie de la Grèce de la zone euro)

Un défaut de paiement de la Grèce coûtera donc la bagatelle de 68 milliards d’euros aux Français selon Philippe Waechter, soit entre 3000 et 4000 euros par foyer fiscal. Pour les Allemands, la facture d’un défaut de paiement grec sera de 85 milliards d’euros… ( voir Alexis Tsipras prépare la sortie de la Grèce de la zone euro)