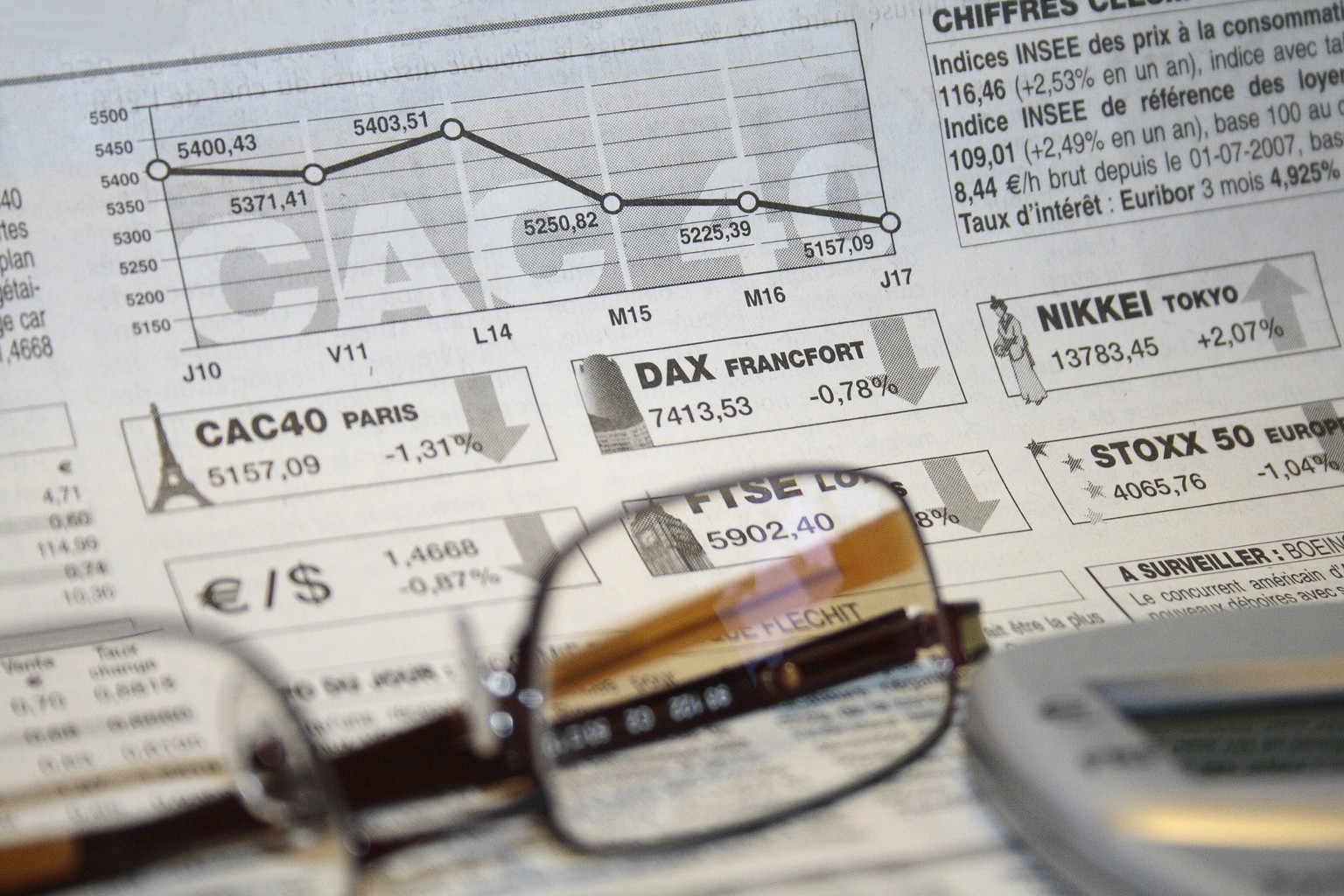

Le magazine Forbes a établi le classement des gérants de Hedge Funds américains les plus riches pour le mois de septembre. Voici le classement des gérants de Hedge Funds les plus fortunés

Classement des gérants de Hedhe Funds les plus riches

Classement des gérants de Hedhe Funds les plus riches

1- George Soros ( Soros Fund management) avec une fortune de 20 millions de dollars

2 Ray Dalio ( Brudgewater associates) avec une fortune de 12,9 millions de dollars

3- James Simons ( Renaissance Technologies) avec une fortune de 12 millions de dollars

4- john Paulson ( Paulson & Co) avec une fortune de 11,4 millions de dollars

5- Steve Cohen ( SAC Capital Advisor) avec une fortune de 9,4 millions de dollars

6- David Tepper ( Appaloosa Management) avec une fortune de 7,9 millions de dollars

7- Bruce Kovner ( Caxton Associates) avec une fortune de 4,7 millions de dollars

8- Ken Griffin ( Citadle Group) avec une fortune de 4,4 millions de dollars

9- Paul Tudor Jones ( Tudor Invest.) avec une fortune de 3,7 millions de dollars

10- David Shaw ( D.E Shaw) avec une fortune de 3,5 millions de dollars

Ainsi, avec une fortune évaluée à 20 millions de dollars, le retraité George Soros de Soros Fund Management arrive en tête du classement des gérants de Hedge Funds les plus riches.

source: les Echos