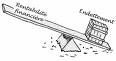

Alors que la planète financière se bat contre l’effet de levier, l’Etat américain met en place un plan de relance introduisant un levier de 1 à 6.

Alors que la planète financière se bat contre l’effet de levier, l’Etat américain met en place un plan de relance introduisant un levier de 1 à 6.

Selon le plan Geithner, l’Etat américain fournira entre 75 et 100 milliards de dollars de capitaux provenant de l’enveloppe TARP de 700 milliards votée en octobre 2008.

Ces fonds seraient complétés par des capitaux privés et par des prêts de l’agence de régulation bancaire FDIC et des prêts de la Fed.

Le but est d’organiser le rachat d’actifs (prêts et créances titrisés) pour l’instant logés dans des bilans de banques et autres institutions financières.

Ces opérations seront réalisées par enchères et devraient permettre le rachat jusqu’à 1000 milliards de dollars d’actifs « toxiques ».

La reprise des prêts toxiques s’effectuera par des fonds d’investissement dont le capital sera détenu à parité entre le public et le privé. Pour financer leurs achats, ils émettront de la dette (jusqu’à 6 fois le capital) garantie par la FDIC.

A titre d’exemple, un prêt de 100 dollars racheté 84 dollars sera financé par 6 dollars de capitaux privés, 6 dollars de capitaux publics et 72 dollars de dette.

Ce savant mécanisme permet d’éviter aux banques de décortiquer leurs titrisations – étape pourtant nécessaire afin de démonter réellement le système à levier multiple.

L’effet de levier est mort, vive l’effet de levier!

ABS

ABS