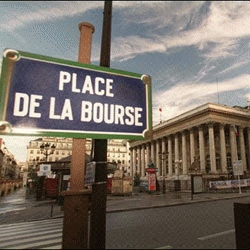

Avec les élections législatives en Grèce qui ont vu émergé l’extrême gauche et l’extrême droite, et l’incapacité de la Grèce à former un gouvernement de coalition, le CAC 40 a chuté à son niveau le plus bas de l’année, à 3,077,96 points.

En Espagne, l’Ibex chute de 3,47%, alors qu’en Italie, le FTSE Mib baisse de 1,63%. En Allemagne, le Dax baisse de seulement 0,33% grâce aux chiffres record des exportations. A Londres, le Footsie perd 1,28% et, à New York, le Dow Jones perd 1,28% et le Nasdaq 1,26%.

En Espagne, l’Ibex chute de 3,47%, alors qu’en Italie, le FTSE Mib baisse de 1,63%. En Allemagne, le Dax baisse de seulement 0,33% grâce aux chiffres record des exportations. A Londres, le Footsie perd 1,28% et, à New York, le Dow Jones perd 1,28% et le Nasdaq 1,26%.

L’ Euro passe sous la barre des 1,30 dollar, à 1,2919 dollar.

Avec les mauvaises nouvelles concernant la Grèce, les valeurs bancaires ( voir Valeurs bancaires françaises en baisse) sont de nouveau attaquées. Le risque de la Grèce touche également le marché obligataire, où le rendement du Bund à 10 ans est tombé sous le seuil de 1,5%, un record.

Voir aussi nos formations:

Introduction aux marchés financiers

Marché actions : fondamentaux et pratiques

Organisation des marchés financiers

source: les Echos