La façon dont sont structurés les hedge funds illustre bien les innovations qu’apportent ces fonds d’investissement au secteur de la finance.

Dans la gestion traditionnelle ( voir Hedge Funds et gestion traditionnelle), à l’exception de l’audit externe et du dépositaire des actifs, toutes les compétences nécessaires à la gestion d’un fonds d’investissement sont intégrées au sein d’une même structure. Les gérants, les analystes, les juristes, les fiscalistes et les commerciaux sont tous des employés du même fonds de placement, qui compte parfois plusieurs centaines d’employés.

Dans la gestion traditionnelle ( voir Hedge Funds et gestion traditionnelle), à l’exception de l’audit externe et du dépositaire des actifs, toutes les compétences nécessaires à la gestion d’un fonds d’investissement sont intégrées au sein d’une même structure. Les gérants, les analystes, les juristes, les fiscalistes et les commerciaux sont tous des employés du même fonds de placement, qui compte parfois plusieurs centaines d’employés.

Les hedge funds délèguent au contraire une large partie de leurs activités de back-office à des partenaires extérieurs qui sont choisis pour leur expertise. Les administrateurs, les courtiers principaux ( prime brokers), les dépositaires, les juristes, etc., qui fournissent leurs services aux hedge funds, permettent ainsi à leurs gérants de se concentrer sur leur avantage comparatif : la gestion alternative.

Le promoteur du hedge fund est la personne physique ou morale qui est à l’origine de sa création et qui en contrôle les destinées, soit comme partenaire général, soit comme actionnaire majoritaire (SARL). Les autres investisseurs sont soit des partenaires limités, soit des actionnaires détenant des actions sans droit de vote. C’est bien entendu le promoteur qui reçoit la rémunération fondée sur la performance (en règle générale, la commission est de 20 % de l’appréciation annuelle du fonds). Les honoraires liés à la performance peuvent toutefois inciter un gérant à prendre des risques excessifs. C’est pourquoi la plupart des hedge funds demandent à leurs gérants d’investir une fraction significative de leur fortune dans le fonds, et ils incluent une clause spéciale définissant un niveau minimal de rendement pour que les honoraires liés à la performance soient versés. Cette clause exige de plus la compensation des pertes antérieures par rapport à ce minimum. Pour permettre aux gérants de se concentrer sur les investissements et la performance plutôt que d’être obligés de gérer des flux de capitaux entrants (souscriptions) et sortants (remboursements) comme dans les fonds traditionnels, le hedge fund peut imposer des durées minimales d’investissement, variant en général de un à trois ans, et des périodes de préavis en cas de sortie, de un à trois mois. Ces restrictions à la liquidité permettent aux gérants de disposer de la flexibilité nécessaire pour investir à long terme dans des actifs qui sont relativement peu liquides.

Comme il est relativement peu réglementé ( voir Caractéristiques des Hedge Funds), le hedge fund n’est pas obligé de fournir des informations sur ses positions et sur la taille des actifs sous gestion. Cette caractéristique a largement contribué au mystère entourant les hedge funds et à l’attrait qu’ils exercent sur les investisseurs individuels. L’intérêt que portent les investisseurs institutionnels aux hedge funds depuis la fin des années 1990 se traduit progressivement par une plus grande transparence des hedge funds, non pas tant sur le détail de leurs portefeuilles que sur les risques réellement encourus.

Le gérant est la société qui appartient au promoteur et qui est chargée de l’ensemble des décisions opérationnelles liées à l’activité du fonds. Cette société emploie le personnel nécessaire à la gestion et elle reçoit une commission de gestion sous forme d’un pourcentage fixe – autour de 2 % – des actifs sous gestion.

Les conseillers en investissement peuvent apporter une expertise externe au gérant du fonds dans le cas d’investissements très spécialisés, mais ils sont souvent utilisés pour contourner la réglementation que certains pays imposent à la domiciliation du gérant du fonds. Le gérant est alors domicilié là où la loi l’exige (en Allemagne ou en Suisse, par exemple), mais les conseillers sont domiciliés à Londres et le gérant exécute, dans ce cas, leurs recommandations.

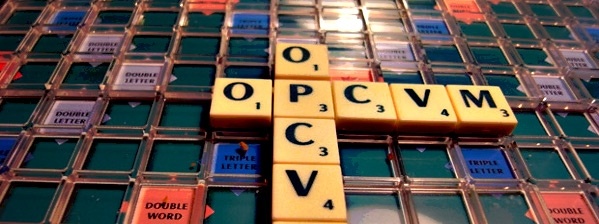

L’administrateur du hedge fund est chargé de calculer la valeur du portefeuille du fonds pour la communiquer aux investisseurs à des dates précises prévues à l’avance. Cette tâche est beaucoup plus complexe dans un hedge fund que dans un OPCVM traditionnel.

Dans le fonds d’investissement Mainstream, tous les titres sont cotés et liquides et il suffit donc de prendre les cours de clôture à une date donnée pour avoir une photographie exacte (valeur nette d’inventaire) du portefeuille. Dans le cas d’un hedge fund, les titres détenus sont peu liquides ou même non cotés, les transactions avec les courtiers sont multiples et complexes, et la valorisation des actifs est donc beaucoup plus ardue.

Le dépositaire du hedge fund a un rôle essentiel qui est de connaître en permanence le nombre de titres en circulation et comment ces titres sont répartis entre les divers intermédiaires financiers. Tous les achats-ventes de titres se dénouent donc (réglement-livraison) chez un dépositaire central. Le dépositaire réalise pour ses clients tout ce qui ne fait pas directement référence à la décision d’investissement : la conservation des actifs du fonds, le contrôle de la régularité des décisions du fonds par rapport aux règles d’investissement qu’il a définies, le contrôle de l’application des règles de valorisation des actifs, etc.

Pour passer leurs ordres, les hedge funds, comme tout investisseur, passent par un courtier, mais les courtiers principaux (prime brokers) auxquels ils s’adressent ont un rôle qui est beaucoup plus large que la simple exécution des ordres. Les prime brokers fournissent toute une série de services financiers aux hedge funds :

– ils assurent la compensation et la conservation des titres, jouant ainsi le rôle de dépositaire;

– ils permettent aux fonds d’accéder à l’effet de levier, par des lignes de crédits, des achats sur marge et des mises en pension ;

– ils permettent aux hedge funds de pratiquer des ventes à découvert en leur prêtant les titres, ou en servant d’intermédiaires auprès de prêteurs potentiels (investisseurs institutionnels par exemple).

Le travail de courtier principal est exercé par les grandes banques internationales, et surtout par les banques américaines comme Morgan Stanley, Goldman Sachs, Merrill Lynch et Bear Stearns.

Les hedge funds sont des investisseurs « frénétiques » qui passent des multitudes d’ordres, et les commissions qu’ils engendrent sont significatives, supérieures en général à 3 % des actifs qu’ils gèrent. Les hedge funds sont donc de très bons clients des banques.

Selon une étude du Crédit Suisse, les fonds d’arbitrage ont représenté en 2006 plus de 12,5 % des revenus des banques d’investissement dans le monde. Grâce aux prime brokers, il semble donc relativement facile de créer un hedge fund à New York ou à Londres, car, en plus des services financiers, les courtiers principaux s’occupent du marketing des hedge funds.

En raison de leur statut ( voir Statuts juridiques des Hedge Funds), les hedge funds ne peuvent pas directement faire appel à l’épargne du public. Jusqu’aux années 1990, cette interdiction de faire de la publicité freinait sérieusement la capacité d’un hedge fund à trouver des capitaux. Les prime brokers permettent de résoudre ce problème en présentant les hedge funds à ceux de leurs clients qui sont des investisseurs potentiels. Ce service, appelé « capital introduction », permet aux nouveaux gérants de rencontrer des investisseurs institutionnels et des individus fortunés lors d’introduction parties somptueuses. On comprend aisément que de telles pratiques peuvent entrer en conflit avec les intérêts de clients potentiels.

source: editions-eyrolles.com

Pour plus d’informations sur les Hedge Funds, voir notre formation: Gestion alternatives et Hedge Funds

Avantages des SICAV monétaires

Avantages des SICAV monétaires