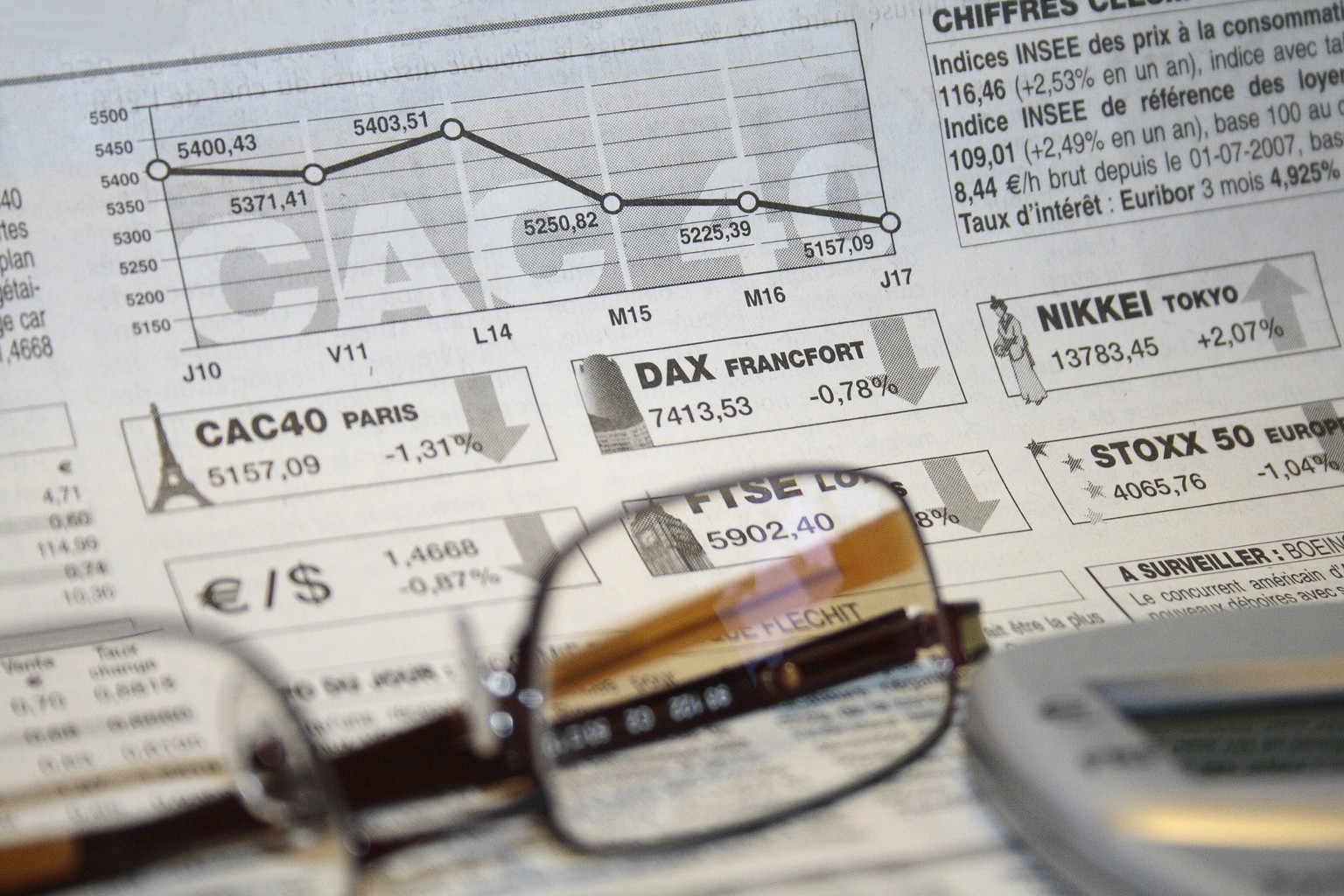

Les taux d’ emprunt de l’ Italie et de l’ Espagne sont en forte hausse.

L’ Espagne vient en effet de lever 1,933 milliards d’euros en bons à 3 et 6 mois, à 0,634% sur 3 mois (contre 0,381% fin mars) et 1,580% sur 6 mois (contre 0,836%). Le coût des emprunts espagnols a presque doublé depuis la dernière opération de ce type.

L’ Espagne vient en effet de lever 1,933 milliards d’euros en bons à 3 et 6 mois, à 0,634% sur 3 mois (contre 0,381% fin mars) et 1,580% sur 6 mois (contre 0,836%). Le coût des emprunts espagnols a presque doublé depuis la dernière opération de ce type.

De son côté l’ Italie a emprunté 3,44 milliards d’euros sur le marché. Le Trésor italien a émis 2,5 milliards d’euros de certificats du Trésor zéro coupon à échéance 2014 au taux de 3,355% contre 2,352% lors de la dernière opération le 27 mars.

Le Trésor italien a également émis 501 millions d’euros de bons du Trésor indexés sur l’inflation à échéance 2017 au taux de 3,88% contre 2,04% précédemment, et 441,5 millions d’euros de bons du Trésor indexés sur l’inflation à échéance 2019 à un taux de 4,32% contre 3,06%.

Voir aussi nos formations:

Marché monétaire : fondamentaux et pratiques

Obligations classiques : pricing et gestion

source: latribune.fr