CFD signifie ‘contrats financiers pour différences’.

Les CFD sont des produits dérivés. Ils permettent de trader des actions, les indices et les matières premières (comme l’or ou le pétrole) de manière simple et peu onéreuse et surtout avec un important effet de levier, donnant accès en vente à terme ou à découvert à plus d’actions que le SRD !

L’investisseur n’achète pas et ne vend pas les actions sous-jacentes. Il a simplement un accord avec son intermédiaire financier stipulant que la différence, gain ou perte, résultant de la transaction sera crédité ou débité sur son compte. D’où le nom de CFD.

Les CFD sont en fait comme d’autres produits populaires (mais plus simples à utiliser) tels que les turbos, les warrants, les clickoptions et les certificats mais avec un choix plus large de sous jacent. De plus, les CFD n’ont pas d’expiration, pas de valeur temps, etc.

En résumé, les CFD c’est:

• Effet de levier important

• Commissions à des niveaux très bas

• Il existe des CFDs sur or, pétrole, sucre, cacao, devises, actions, indices, …

• Spreads identiques à ceux des cours de Reuters (pas chez tous les courtiers)

• Possibilité de vendre chaque CFD à découvert

• Bon produit pour débutants qui veulent trader les indices (CAC40, Dax, etc) car taille beaucoup plus petite que les contrats futures.

MAIS, car il y a un mais important, les CFD défient toute régulation et n’ont d’ailleurs été concernés par aucune volonté politique depuis la levée générale de boucliers de la planète finances..

Sur Internet, les sites proposant des CFD se multiplient sans qu’on puisse sérieusement savoir qui les propose. N’étant pas cotés, les CFD n’ont pas à obtenir en France par exemple une autorisation de l’ AMF. Certes, l’établissement qui les propose doit être agréé en tant que prestataire de service d’investissement par la Banqsue de France mais si il est agréé dans un autre pays membre de l’ Union Européenne, il peut exercer en France sans démarches depuis l’adoption de la directive MIF.

A n’en pas douter, les forces ultralibérales du trading et de la finance de marchés, ont, avec les CFD, de quoi vivre encore longtemps à l’abri des régulations en tout genre et de la volonté politique de redonner la primeur à l’industrie et au « contenu » des activités des sociétés et du commerce.

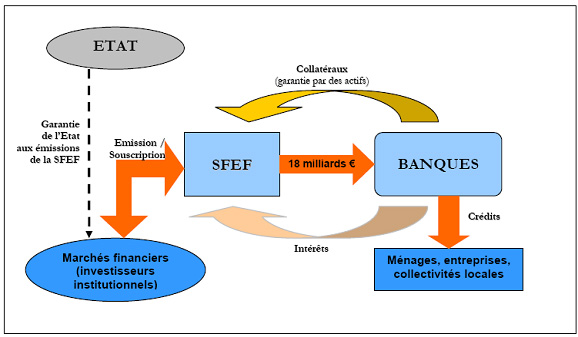

Les Covered Bonds (obligations sécurisées) sont des instruments simples de la titrisation. Ces obligations sécurisées sont comparables à des obligations classiques. La différence est une protection en cas d’insolvabilité de l’émetteur de l’obligation : les covered bonds reposent sur un pool d’actifs, permettant alors de rémunérer les détenteurs ( voir

Les Covered Bonds (obligations sécurisées) sont des instruments simples de la titrisation. Ces obligations sécurisées sont comparables à des obligations classiques. La différence est une protection en cas d’insolvabilité de l’émetteur de l’obligation : les covered bonds reposent sur un pool d’actifs, permettant alors de rémunérer les détenteurs ( voir  Le chapitre 11 de la loi américaine sur les faillites permet à une entreprise en difficultés financières de continuer à fonctionner normalement, tout en lui laissant le temps de chercher un accord avec ses créanciers.

Le chapitre 11 de la loi américaine sur les faillites permet à une entreprise en difficultés financières de continuer à fonctionner normalement, tout en lui laissant le temps de chercher un accord avec ses créanciers. Avec le refus par la plupart des créanciers de GM de convertir leurs obligations en actions (seulement 10% des dettes s’élevant à 27 Mds$ seraient ainsi comblées alors que la direction en espérait 90%), le dépôt de bilan de General Motors semble désormais inéluctable.

Avec le refus par la plupart des créanciers de GM de convertir leurs obligations en actions (seulement 10% des dettes s’élevant à 27 Mds$ seraient ainsi comblées alors que la direction en espérait 90%), le dépôt de bilan de General Motors semble désormais inéluctable.